初心者コーナー【第10回】Column 著名投資家に学ぶ

みなさんこんにちは!

みなさんの株式投資が少しでも良いものになるように、今回もブログを書いていきますので最後までお付き合いください!

![]()

最終回は「著名投資家に学ぶ」と題しまして、世界的に有名な大投資家たちを紹介します。

巨万の富を得た彼らの投資手法は、今も有用なものとして受け継がれています。

彼らがどういう人物だったのか、どういう基準で投資をしていたのかを知ることで、皆さんの投資活動に役立てていただければと思います。

- ウォーレン・バフェット

・「バフェット流投資術」

- ベンジャミン・グレアム

・「バリュー投資」

- フィリップ・フィッシャー

・「成長株投資」―「フィッシャー15の質問」

- 本間宗久

・「酒田五法」

ウォーレン・バフェット

まず最初に紹介するのは世界で最も有名な投資家といっても過言ではない、ウォーレン・バフェットです。彼は優れた投資成績と投資家に与えた影響の大きさから「投資の神様」と呼ばれています。

彼の資産額は推定840億ドルといわれており、世界長者番付ではアマゾンドットコムのCEOジェフ・ベゾズ、マイクロソフトの創設者ビル・ゲイツに並ぶ3位につけています。(2018年時点)

現在は「バークシャー・ハサウェイ」という投資持株会社の会長兼CEOを務めており、88歳になった現在でもなお投資の最前線で活躍しています。

そんな資産家のバフェットも幼少期からお金持ちであったわけではありません。

彼が生まれたのは1930年。当時は「暗黒の木曜日」とよばれる株価の大暴落に端を発した世界恐慌の時期にあり、彼の父親が勤めていた銀行は倒産し、苦しい生活を強いられます。

しかし、この頃からバフェットの��能は垣間見えていました。彼は6歳の時、すでに雑貨屋から仕入れたソーダを訪問販売する、という事業を始め、なんと11歳のときには株式を購入していたといいます。日本でいえば小学校高学年の時です。株式の存在すら知らないであろう時期に、購入まで行ってしまうその知識量と行動力にはすさまじいものがあります。

バフェット流投資術

バフェットは投資するに値する会社の特徴として下の5つを挙げています。

- 流行に乗ることなく、安定した利益を上げている会社

- 事業内容がシンプルであり、自分で理解することのできる会社

- 他社にない独自性を持った会社

- 社会にとって欠かすことのできない事業を行う会社

- ROEが高く(15%以上)、株主還元に優れている会社

これらの項目をみると、バフェットが会社の事業内容を非常に重視していることが分かります。特に二つ目、「事業内容のシンプルさ」を重要視するというのは有名な話であり、IT、テクノロジー系の株式を購入しないことでバフェットは知られています。

(ただし最近、バフェットがIT系世界最大手のアップル社の株式を購入したそうです。バフェットの投資哲学も時代が変わるにつれて変化しているのかもしれません。)

またバフェットは株式が割安かどうかにも注目します。

例えばある銘柄の株価が暴落したとき、彼はその原因を追究します。そしてその暴落の原因が企業にあるのか、それとも別のところにあるのかを見定めます。

仮に世界同時株安のように、企業の業績に関係なく株価が下落しているような局面であれば

お得に株式が購入できる「割安」な時期であると判断し、買いをいれるといいます。

「みんなが貪欲な時に恐怖心を抱き、みんなが恐怖心を抱いている時に貪欲であれ。」

という彼の言葉にあるように、株価が暴落し他者が投資を控えているときにこそ、「なぜ株価が暴落したのか」を調べ上げ、その企業の業績に影響のないことが分かれば買いをいれるという方法で彼は富を得たのです。

ベンジャミン・グレアム

先ほど紹介した「投資の神様」ウォーレン・バフェットはこんな言葉を残しています。

「私の85%はグレアムからできていて、残り15%はフィッシャーからできている」

(グレアムとフィッシャーはどちらも有名な投資家でこれから紹介します。)

なんとあのウォーレン・バフェットの投資手法を構築した人物が二人いるというのです!

最初はそのなかでもバフェットの85%を構成しているという方の紹介です。

ベンジャミン・グレアムは1894年、ロンドンのユダヤ系の家系に生まれました。その後彼は幼くして父親を亡くし、また母親が信用取引で多額の損失を出したことから貧しい生活を強いられますが、コロンビア大学を優秀な成績で卒業し、その後証券会社へと就職します。

そこで彼は多くの知識と経験を積み上げ、1922年に投資会社「グレアム・ニューマン」を設立します。その後彼は、母校であるコロンビア大学で教鞭をとり、あのウォーレン・バフェットに自身の投資哲学を教えることになります。

バリュー投資(※1)

グレアムの投資手法は徹底した「バリュー」の追及にあります。

グレアムは企業の財務分析を徹底的に行うことで、企業の持つ価値と市場で付けられている株価の間にある乖離を発見し、良質な株式を割安で購入することで利益を得たのです。

グレアムが「バリュー投資の父」と呼ばれる所以がここにあります。

(※1)バリュー投資・・・株式の割安感を重視して投資する手法のこと。会社の業績や資産に対して正当な評価がされておらず、株価が低い状態にあることを「割安」といい、後に正しい評価がされ株価が上昇することを狙います。

またグレアムのバリュー投資の根底には「儲けを出す」ことよりも「損をしないこと」を重視するという考え方があります。より割安に株式を購入することができれば、そこに「余裕」が生まれ元本を減らさずに済むと考えたのです。

彼は自身の著作、「賢明なる投資家」のなかで、このように書いています。

「投資とは、詳細な分析に基づいたものであり、元本の安全性を守りつつ、かつ適正な収益を得るような行動を指す」

幼くして父親を亡くし、貧しい経験をしてきたグレアムだからこそ、損失の回避を重視したバリュー投資の成功者となれたのかもしれません。

フィリップ・フィッシャー

次はウォーレン・バフェットの15%を構成しているという人物の紹介です。

フィリップ・フィッシャーはスタンフォード大学院のビジネススクールを卒業後、証券アナリストとして活躍しました。1931年には投資顧問会社「フィッシャー&CO.」を立ち上げますが、1939年に起きた第二次世界大戦で軍務につくことになり、約3年半にわたって投資の世界から離れることになります。

しかしフィッシャーは著書「フィッシャーの超成長株投資 普通株で普通でない利益を得るために」のなかで、この3年半のなかで今までの金融界の常識とは異なる新たな投資原理が見えてきたと書いています。

成長株投資

ではその投資原理とはなんなのでしょうか。

さきほどの著書にそれが詳しく記されていますが、一番の特徴は徹底した「成長株投資」です。新たな商品や技術の開発に積極的で、将来にわたって市場を拡大させていく企業に投資することができれば、数十倍、数百倍の利益を出すことさえ可能であり、誰でも億万長者になれるのだというのです。

しかしそんなことが本当に可能なのでしょうか。

フィッシャーは著作の中で「最高の株を選び出すための15のポイント」を挙げています。

- 少なくともあと5~6年の間、企業全体の売上を大きく伸ばすに十分な市場が見込める製品またはサービスを有しているか

- 経営者は、現在の人気商品が市場を開拓しつくそうとする時点で、その後も全体の売上を伸ばしていけるように、新製品や新製法を開発していこうとする決意をもっているだろうか

- 研究開発費の規模と比較して、どれだけの成果が表れているか

- 営業部門は平均以上の力を持っているか

- 投資に値するだけの利益率を確保しているか

- 利益率を維持し、改善するために何をしているか

- 良好な労使関係を築いているか

- 管理職の能力を引き出すような環境をつくっているか

- 管理職レベルの優秀な人材が豊富にいるだろうか

- しっかりとしたコスト分析と財務分析を行っているか

- 他者との競争を勝ち抜くために企業運営の面で必要な業界特有のスキルを十分に備えているか

- 収益に関して長期的な展望をもっているか

- 成長のために増資をする必要がないかどうか。その増資にともなう株数の増加によって現在の株主の利益を大きく損なう恐れはないだろうか

- 経営者は事業が順調なときには投資家に気軽に口を開くのに、困難な状況に陥ったり市場の期待を裏切るような出来事が起こったりすると、貝のように口を閉ざしたりはしないだろうか

- その企業の経営者はほんとうに誠実だろうか

フィッシャーは「ある企業が項目のほとんどすべてに当てはまるなら、おそらく極めて魅力的な投資対象になるでしょう」といっています。

皆さんも、銘柄選びの際に意識してみてはいかがでしょうか。

本間宗久

最後は日本の有名投資家を紹介します。

ですが「投資家」というよりは、「相場師」といったほうが正しいかもしれません。

本間宗久(ほんまそうきゅう)は江戸時代の米相場(※2)のなかで莫大な富を築いた、日本を代表する投資家です。現在のテクニカル分析の基礎を作り上げた人物として「相場の神様」と呼ばれることもあります。

生まれは江戸時代中期の1724年、出羽国(現在の山形県)の富豪の家庭に生まれました。年少のころから米相場に興味を持っていたそうですが、家業の手伝いもあり、30代以降に米相場の世界に入っていったといわれています。

(※2)「米相場」とは当時流行していた「米切手」を取引する市場のことです。各地の大名は資金調達のために、お米との引き換えを約束する「米切手」を発行していました。

実際にはすぐにお米に交換する人が少なく、保管しているお米の量以上の「米切手」を発行してもお米との交換に支障がでないため、良い資金調達方法として出回っていたのです。

「米切手」は米俵と比べて持ち運びもしやすく使いやすいため、商人にも広く受け入れられるようになり、やがて「米切手」を対象とした取引が行われるようになりました。

本間は当時の巨大米市場であった、大阪、江戸、故郷の酒田で多くの取引を成功させ巨万の富を手に入れます。

酒田五法

彼が考案したとされる有名な分析方法が「酒田五法」です。

これは、「三山」「三海」「三空」「三兵」「三法」という五つのチャートパターンから株式の売買タイミングを判断する、テクニカル分析の手法です。

すべて紹介すると長くなるので今回は「三山」を紹介します。

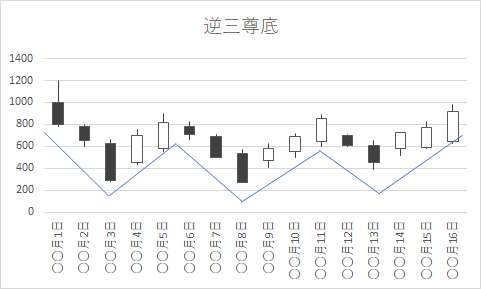

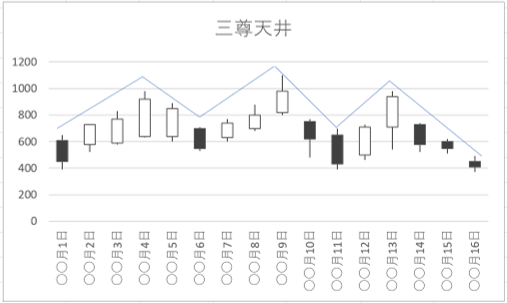

「三山」は「逆三尊底」と「三尊天井」という二つに分けられます。

「逆三尊底」は谷が三つと山が二つでできるチャートパターンです。

三つ目の谷が二つ目の谷を下回らず、その後上昇していることからトレンドを判断し、買いのタイミングはこの三つ目の谷を超えたときとされています。

また「三尊天井」は山が三つと谷が二つでできるチャートパターンです。

「逆三尊底」が上下に反転した形になっており、三つ目の山を越えたときが売りタイミングとされています。

いかがだったでしょうか?

国や時代を超えて、投資で成功を収めた人物をご紹介しましたが、彼らの残した考え方や

言葉は今なお受け継がれ、影響を与え続けています。

損失が膨みどうしたらよいか困っているとき、自分の投資の方針に自信が持てなくなったときは、一度立ち止まり彼らの教えを受けてみてはいかがでしょうか。

最後までお読みいただき、ありがとうございました!

【記事を気に入っていただけましたら「いいね」ボタンをよろしくお願いします】